Общий обзор Стейблкоинов

Что такое стейблкоин?

На рынке, которому не чужда волатильность, стабильность зачастую является очень ценным и необходимым активом. Стейблкоины (от анг. Stablecoin) сочетают в себе стабильность традиционных активов с гибкостью цифровых.

Криптовалюты, такие как биткоин (BTC) и Ethereum (ETH), предлагают множество преимуществ, включая децентрализацию, транзакции без посредников и многое другое. Однако одним из ключевых недостатков криптовалют является волатильность. Это означает, что их цены непредсказуемы и склонны сильно колебаться. Эту проблему решают стейблкоины: хотя механизм работы варьируется от одной монеты к другой, стейблкоины более устойчивы к волатильности, поэтому вы не увидите значительных изменений их цен.

Стейблкоины менее подвержены колебаниям, поскольку их стоимость привязана к стоимости более стабильных активов, таких как фиатные валюты. В этой статье мы подробно расскажем о стейблкоинах и их преимуществах в криптовалютной сфере, а также рассмотрим популярные стейблкоины, доступные на рынке.

Популярные проекты

Tether (USDT) активы по данным СМС* составляют $ 75B

Tether (USDT) активы по данным СМС* составляют $ 75B

USD Coin (USDC) активы $ 52B

USD Coin (USDC) активы $ 52B

Binance USD (BUSD) активы $ 18B

Binance USD (BUSD) активы $ 18B

DAI активы $ 6B

DAI активы $ 6B

Terra USD (UST)** активы $ 2B

Terra USD (UST)** активы $ 2B

True USD (TUSD) активы $ 1B

True USD (TUSD) активы $ 1B

* - CMC (Coin Market Cap, самый известный криптовалютный ресурс, https://coinmarketcap.com/)

** - данные представлены на 17.05, то есть уже после резонансного события (атаки) на стейблкоин UST и блокчейн Terra в целом. До атаки активы UST оценивались в 18 миллиардов долларов.

Виды стейблкоинов

Стейблкоины различаются по механизмам своей работы. Выделяют следующие виды:

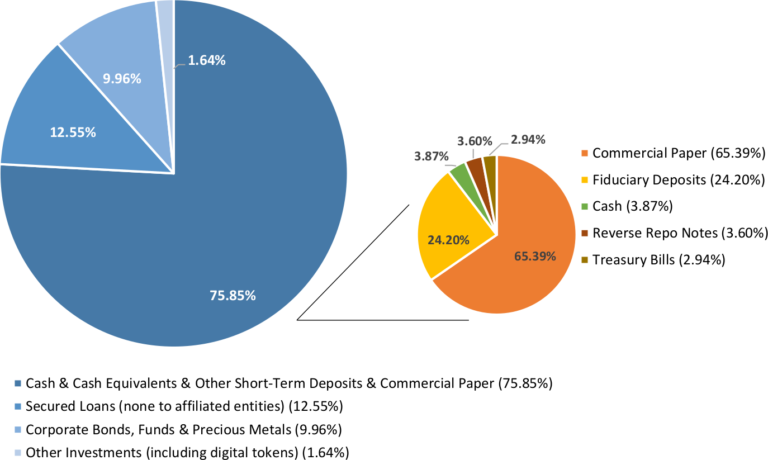

- Стандартные или фиатнообеспеченные стейблкоины, которые основаны на Proof of reserves – доказательстве резервирования. Тут все просто, каждый стейбл обеспечен фиатными деньгами. Например, вы отправляете 10 долларов в компанию Tether Limited, а в ответ получаете 10 USDT. Типичные представители таких стейблов это USDT, USDC и BUSD. Но нужно принять в овнимание, что по последним данным такие стейблы уже не полностью обеспечиваются фиатом, определенную долю могут составлять займы, ценные бумаги, золото и т.д.

- Криптообеспеченные стейблкоины. Данная группа похожа на вышеизложенную, за тем исключением, что обеспечение идет криптовалютными активами. Поскольку крипто-рынок очень волатилен, для защиты от колебаний цены, такие стейблы чрезмерно обеспечивают резервы. Также нужно отметить, что большинство стейблкоинов данной категории являются частью децентрализованных автономных организаций (DAO), то есть являются основой для целого пласта криптопроектов DeFi (децентрализованных финансов). Типичный представитель такоего стейбла – DAI.

- Алгоритмические стейблкоины. Главное отличие этих стейблкоинов от двух предыдущих – это то что они не хранят валютные резервы. Проекты используют математические алгоритмы эмиссии и сжигания для контроля производства и стабильности курса токена. Представители: UST

Tether (USDT)

Tether (USDT)

Tether (USDT) стал первой криптовалютной, которая получила статус стейблкоина. Это категория цифровых активов, стоимость которых привязана к курсу фиатных денег.

Само название Tether впервые было присвоено стейблкоину USDT от одноименного эмитента – Tether Limited. Со временем эта же компания выпустила еще несколько активов, чтобы привязать их к другим фиатным валютам:

- Японская иена (JPYT).

- Евро (EURT).

- Оффшорный китайский юань (CNHT).

Золотой токен (XAUT) – эквивалент одной тройской унции золота.

Но именно токен, привязанный к доллару, стал самым популярным стейблкоином в мире. Поэтому в криптовалютном сообществе под словом Tether в большинстве случаев понимается именно USDT.

Стоит учитывать, что данный актив – это не то же самое, что доллар. Его основная цель заключается в том, чтобы упростить торговлю цифровыми валютами, а также передачу финансовых средств между пользователями.

В 2012 году программист J.R. Willet нашел способ, как создавать новые активы на основе биткоина. Его технология тестировалась в течение года и уже в июле 2013-го была выпущена криптовалюта Mastercoin. Позже для продвижения этого протокола создали одноименную организацию. А некоторое время спустя ее переименовали в Omni Foundation.

В 2014 году руководители данного проекта Брок Пирс и Крейг Селлар объединили свои усилия с предпринимателем Ривом Коллинзом. Вместе они запустили стартап Realcoin. И в том же году была выпущена криптовалюта с таким же названием (Realcoin). Ее разработали на базе блокчейна биткоина с применением протокола Omni Layer.

Привлекательным этот актив делало сочетание нескольких важных характеристик:

- стабильность курса;

- полная прозрачность;

- высокий уровень надежности;

- застрахованность;

- безопасность.

Еще до окончания 2014 года был произведен ребрендинг Realcoin. В результате криптовалюта получила новое название – Tether (USDT). А уже в начале 2015-го она была включена в листинг нескольких бирж и начала торговаться в парах с разными цифровыми валютами.

Ранее создатели Tether утверждали, что каждая единица этого актива обеспечена одним долларом США. Но после судебных разбирательств в 2018 году позиция руководства изменилась. Теперь под «обеспечением USDT» нужно понимать не только наличный доллар, но и займы, которые выдали партнерские компании Tether Limited.

Особенности Tether

Главное отличие этого стейблкоина от bitcoin (и других криптовалют) сводится к тому, что он не имеет блоков транзакций и обеспечивается резервами фиатной валюты. То есть у Tether нет своего блокчейна. Для реализации токенов используются уже готовые чужие децентрализованные системы. Покупать USDT можно при помощи денежных переводов на счета компании Tether Limited.

Функционирование этого стейблкоина поддерживается разными открытыми протоколами. Один из них – Omni Layer. Он нужен для взаимодействия с блокчейном биткоина, а также выпуска и погашения USDT на его базе.

Тут стоит обратить внимание на принципы консенсуса разных валют:

- Фиатные деньги используют принцип Proof of Solvency – доказательство платежеспособности.

- Криптовалюта работает на алгоритмах Proof-of-Work (доказательность работы), Proof-of-Stake (доказательство доли), или других вариантах.

- В случае с Tether используется метод Proof of Reserves – доказательство резервирования.

Суть такого формата работы сводится к двум процессам:

1. На блокчейне биткоина проверяется сумма токенов. Для этого используются стандартные инструменты, находящиеся в открытом доступе.

2. Общая стоимость токенов подтверждается запасами доллара на банковских счетах. Для мониторинга ситуации периодически проводятся проверки от независимых аудиторов.

Количество доступных средств компания Tether Limited публикует на своем официальном сайте.

Преимущества и недостатки Tether

Криптовалюта USDT имеет ряд важных преимуществ, которые заслуживают внимания:

Полная прозрачность расчетов. Создатели актива утверждают, что на постоянной основе проводят анализ соответствия денег в хранилище компании и общего баланса клиентских счетов. Информация по обоим показателям находится в открытом доступе и регулярно обновляется.

Высокая скорость проведения транзакций. Отправка и получение монет занимает минимальное количество времени. Такой формат оплаты намного быстрее и удобнее переводов в долларах. Особенно, если участники сделки находятся в разных странах.

Низкая волатильность. Преимущество, важное для тех, кто ищет инструмент сохранения капитала. Курс токена не скачет так сильно, как цена ВТС, колебания практически отсутствуют.

Низкая комиссия. Проведение транзакций между двумя учетными записями Tether обходится достаточно дешево.

Применение разных блокчейнов. USDT переводится на любые кошельки, поддерживающие этот токен. Использовать такой способ передачи денежных средств удобнее, чем переводить даже фиатную валюту (в частности доллар).

Высокий уровень устойчивости на рынке. Эта криптовалюта обеспечена самой востребованной фиатной валютой в мире.

Хорошая защита от атак мошенников и хакеров. Монета получила все преимущества высочайшей защиты от блокчейн технологий.

Популярность. Тезером пользуются многие трейдеры. И в интернете можно найти множество криптоплатформ, которые принимают его в качестве торгового актива или платежной единицы.

Для покупки и продажи USDT не обязательно открывать счет в банке. На бирже Binance его можно купить за криптовалюту или фиат.

Для тех, кто торгует на крипторынке, фиксация прибыли в Tether является выгодным и удобным решением. Когда трейдер выводит профит в криптовалюте, он рискует потерять часть дохода из-за падения курса. Но, если обменять полученные после закрытия сделки монеты на USDT, то потерь не будет, поскольку курс этого токена имеет минимальные колебания.

Также «Тезер» избавляет от необходимости постоянно работать с фиатной валютой – обменивать доллар на цифровые монеты или выводить их на банковский счет. Применяя USDT можно просто выводить его на криптокошелек и обратно. Это проще и быстрее, чем банковский перевод.

При использовании фиатных денег комиссия может колебаться в пределах 1-5%. Но, например, биржа Бинанс за пополнение счета в Tether не берет ничего. А при выводе комиссия минимальная (1$ независимо от суммы транзакции).

Недостатки

К недостаткам USDT можно отнести риски, связанные с проблемами резервирования. В сети есть немало информации о том, что Tether Limited имеет обеспечение примерно для 70% созданных токенов. А в официальной документации компании указано, что USDT не является платежным инструментом или деньгами. По этой причине эмитент не имеет обязательства менять свой токен на доллар. Также он не дает гарантий того, что USDT будет обмениваться на других платформах.

Хотя считается, что стоимость USDT всегда равна 1 доллару, иногда бывают заметные колебания:

- в апреле 2017 года курс USDT в моменте опустился до уровня $0,91;

- в декабре того же года стоимость Tether достигала отметки в $1,1.

Но такие скачки происходят крайне редко. В основном курс стейбелкоина действительно соответствует заявленному 1 доллару. И размер отклонений очень редко превышает 1%.

Крупным инвесторам стоит обращать внимание на такие нюансы. Если в какой-то момент стейблкоин лишится своего обеспечения, его держатели могут понести убытки. Но это только теоретический риск, поскольку на данный момент USDT является одним из самых популярных токенов.

Кроме того, для многих участников криптовалютного сообщества заметным минусом является неполная анонимность и отсутствие возможности майнинга.

Принцип работы Tether

Изначально USDT работал на базе протокола Omni Layer, который выступал в качестве надстройки над блокчейном ВТС. Позже, когда высокую популярность набрала платформа Ethereum, было принято решение привязать к ней часть эмиссии Tether. В итоге компания Tether Limited выпустила токены стандарта ERC-20 (в январе 2018 года).

Благодаря такому переходу пользователи получили следующие преимущества:

Возможность использования тезера для работы со смарт-контрактами (раньше USDT можно было только отправлять и принимать).

Доступ к децентрализованным приложениям. Такие программы могут выполнять множество дополнительных полезных функций.

Позже создатели USDT решили продолжить свой опыт, и начали использовать другие блокчейны. В 2019-2021 годах. были выпущены токены на следующих распределенных сетях:

- Binance Chain и Binance Smart Chain.

- EOS.

- Tron.

- Сайдчейн (боковая цепь) биткоина – Liquid Network.

- Algorand 2.0.

- Solana.

- Bitcoin Cash.

- Сайдчейн OMG Network.

На разных блокчейнах Tether использует отдельные кошельки. И их адреса отличаются. Когда пользователи вводят или выводят USDT на криптобиржи, они могут выбирать, через какой блокчейн будет проводиться транзакция. В зависимости от выбора подбирается адрес кошелька. Например, если была выбрана сеть Tron, то средства отправятся на адрес TRX-20.

Как происходит эмиссия Tether

Для покупки тизера нужно перевести соответствующую сумму в долларах на счет Tether Limited. И это может сделать любое физическое лицо или компания.

После перевода создается новая криптовалюта на полученную сумму (эквивалент – 1:1). Если физлицо перечислило $10 тыс., то взамен получит 10 тыс. USDT. Использовать полученные токены можно по-разному: обмен, передача другим лицам, различные сделки.

Контрагент имеет возможность вернуть токены Tether с целью погашения их стоимости фиатной валютой. При такой процедуре возвращенные токены уничтожаются, а доллар переводится на банковский счет пользователя.

Tether – это действительно значимый и практичный актив, который гармонично сочетает в себе лучшие характеристики криптовалюты и фиатных денег. Благодаря своим особенностям он заслужил огромную популярность в криптовалютном сообществе. Трейдеры постоянно применяют его в своей торговле, а простые пользователи – для межличностных расчетов.

USD Coin (USDC)

USD Coin (USDC)

USD Coin (USDC) — это стейблкоин, привязанный к доллару США в соотношении 1:1. Каждая единица этой криптовалюты в обращении подкреплена долларами, которые хранятся в резерве в виде наличных денег и краткосрочных облигаций США. Консорциум Centre (Кампания разработчик Circle и криптовалютная биржа Coinbase), который стоит за этим активом, сообщает, что USDC регулируется финансовыми учреждениями.

Помимо Centre проект поддержали известные в индустрии инвесторы и венчурные фонды, среди них Goldman Sachs, Breyer Capital, General Catalyst Partners и другие. Стейблкойн был запущен осенью с 2018 года и стал одним из лидеров по росту капитализации среди всех проектов. Одним из факторов такого быстрого роста стало повсеместное внедрение его использования на самой популярной криптовалютной бирже в США – Coinbase.

Стейблкоин USD Coin на данный момент занимает второе место по популярности среди аналогичных проектов. Монета была создана в качестве альтернативы Tether. Стейблкоин USD Coin считается надежнее, поскольку большинство других подобных валют не могут предоставить такой прозрачности финансовых итогов после аудита. Это происходит потому, что многие из них находятся в оффшорах, которые не регулируются.

В отличие от Tether, у которого были трудности с регуляторами (компания не могла предоставить точную информацию о количестве фиатных активов для обеспечения Tether), разработчики USD Coin обеспечивают полную прозрачность при работе с рядом финансовых учреждений, чтобы поддерживать резервы. Фактически, все эмитенты USDC должны сообщать о своих вкладах в долларах США, которые, в свою очередь, публикуются Grant Thornton LLP на ежемесячной основе.

Главное отличие USDC от USDT заключается в том, что данный стейбл основан на смарт-контрактах, то есть он является первым и самым популярным стейблом на сети Эфира (Ethereum). В остальном же это такой же обеспеченный фиатом актив.

Binance USD (BUSD)

Binance USD (BUSD)

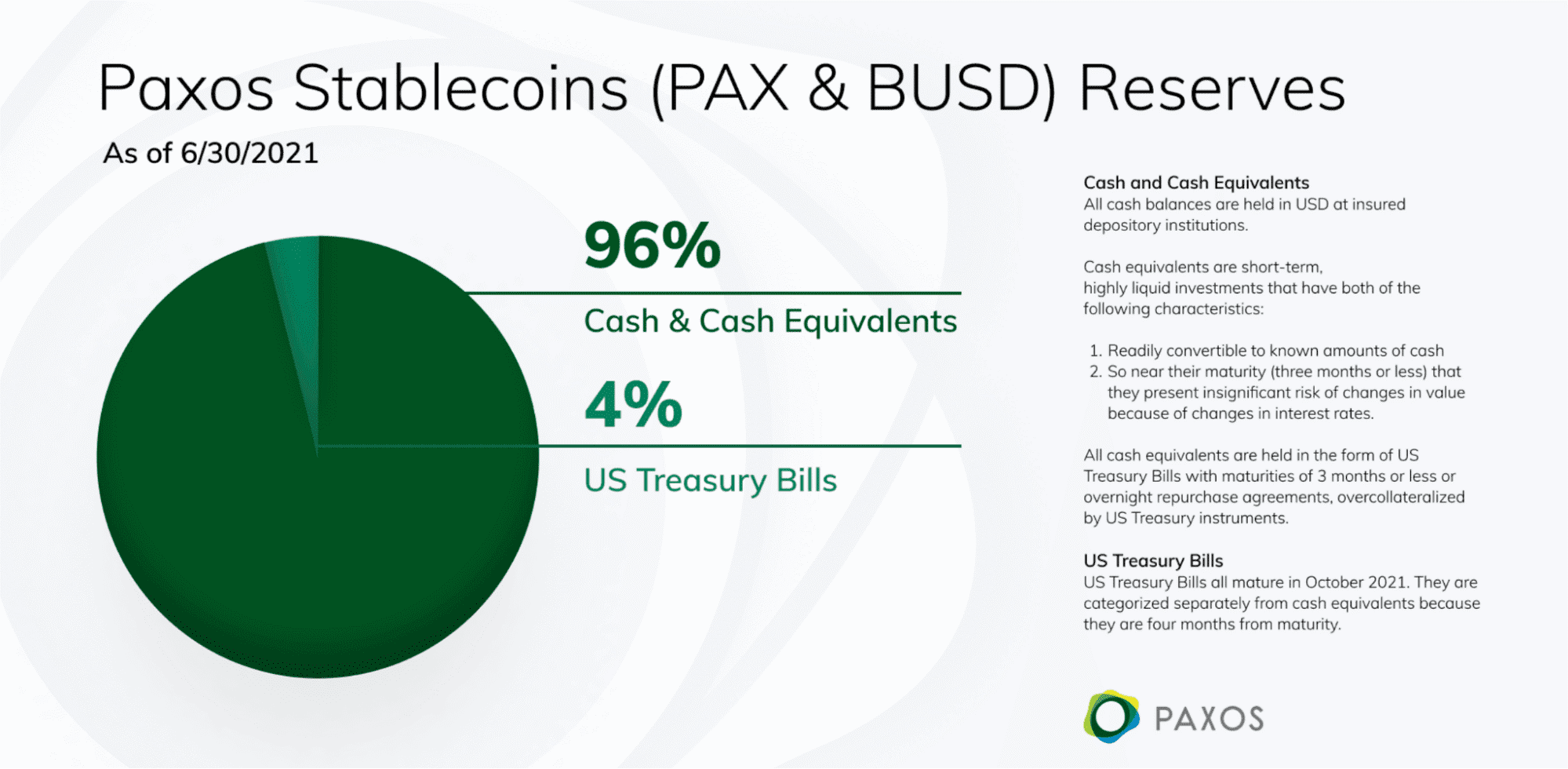

BUSD — это стабильная монета, основанная компанией Paxos и самой крупной в мире криптовалютной биржей Binance . Paxos использует технологию блокчейна, чтобы предлагать свой продукт Stablecoin as a Service внешним компаниям. В прошлом они также создали стабильную монету с золотым обеспечением под названием PAX Gold (PAXG). Департамент финансовых услуг штата Нью-Йорк регулирует токены BUSD и PAXG.

С технической точки зрения BUSD — это стейбл, обеспеченная фиатными деньгами, которая поддерживает привязку к доллару США. Сумма в долларах США, равная общему предложению BUSD, находится на хранении у Paxos, выступая в качестве его резервов в банках США, застрахованных FDIC, или обеспеченных казначейскими облигациями США. Когда цена доллара США растет или падает, цена BUSD также растет в равных количествах. Это самая распространенная и традиционная модель стейблкоина.

BUSD предлагает три ключевых атрибута транзакций: доступность, гибкость и скорость. Токен легко доступен через Paxos или Binance. Вы можете приобрести их через биржу Binance или услуги фиатного шлюза или отправить сумму в долларах США в Paxos, чтобы выпустить для вас новые токены BUSD.

BUSD также предлагает гибкость, позволяя пользователям криптовалюты быстро превращать свои активы в стабильный актив, не выходя за пределы блокчейна . Наконец, используя BUSD, пользователь может быстро отправлять деньги по всему миру с номинальной комиссией.

Paxos выпускает BUSD на блокчейне Ethereum . Кроме того, Binance предлагает токен Binance-Peg BUSD в цепочке BNB. Binance создает BUSD (BEP-20), храня BUSD в адресе блокчейна Ethereum и выпуская токены BUSD с привязкой, каждый из которых соответствует токену BUSD, хранящемуся в резерве Binance. Держатели BUSD (ERC-20) и BUSD (BEP-20) могут обменивать свои токены между блокчейнами в зависимости от своих потребностей. Это можно сделать на бирже Binance (при выводе средств) или через Binance Bridge.

(Binance-Peg BUSD — это продукт Binance; он не выпускается Paxos и не регулируется Департаментом финансовых услуг штата Нью-Йорк.)

Как работает BUSD?

Механизм сохранения привязки BUSD относительно прост по сравнению с другими типами стейблкоинов. Каждый BUSD можно обменять на 1 доллар США из резервов. Отправив ваш BUSD на Paxos, они сожгут ваши токены и предоставят вам фиатную валюту. Этот механизм поддерживает поставку и резервы в постоянном соотношении 1:1.

Всякий раз, когда цена BUSD начинает опускаться ниже 1 доллара за 1 BUSD, арбитражные трейдеры будут покупать BUSD в больших количествах. Даже цена в 0,98 доллара может дать им возможность получить прибыль. После покупки большого количества BUSD арбитражеры могут конвертировать токены BUSD в фиат через платформу Paxos. Увеличение спроса на BUSD естественным образом поднимает цену токена до 1 доллара, восстанавливая привязку 1:1.

Как регулируется BUSD?

Регулирующие органы штата Нью-Йорк ввели особые меры в отношении Paxos, Binance и того, как должна работать стабильная монета. Помимо полного обеспечения токена, Paxos должен тщательно контролировать создание и сжигание токенов BUSD. Paxos также имеет право заморозить учетные записи и вывести средства, если это необходимо из-за незаконной деятельности. Все эти принципы соответствуют Уставу траста и банковским законам Нью-Йорка, применимым к стейблкоину.

В смарт-контракты токена встроена новая функция, отражающая регулирование стейблкоина: SetLawEnforcementRole. Этот небольшой фрагмент кода позволяет Paxos использовать упомянутые ранее полномочия для соблюдения правил NYDFS.

Как отмечалось выше, эти функции применимы к выпущенным Paxos BUSD на Ethereum. Binance-Peg BUSD, выпущенный Binance в цепочке BNB (формально Binance Chain и Binance Smart Chain), работает в соответствии с другими процедурами и не выпускается Paxos и не регулируется NYDFS.

В 2019 году, после совместного с Paxos запуска BUSD, Binance было крайне важно убедиться в том, что каждая единица стейблкоина действительно обеспечена долларом США, поскольку именно в этом залог спокойствия пользователей и доверия к индустрии стейблкоинов в целом.

BUSD: вопросы соответствия правовым стандартам и безопасности стейблкоина

BUSD – это cтейблкоин, обеспеченный долларом США в соотношении 1:1. Он регулируется Департаментом финансовых услуг штата Нью-Йорк (NYDFS) и выпущен Paxos, регулируемой инфраструктурной блокчейн-платформой. BUSD успел стать третьим крупнейшим стейблкоином в мире, рыночная капитализация которого превышает 12 миллиардов долларов США, а пользовательская база составляет около 1,1 миллиона человек.

Миллионы криптопользователей выбрали BUSD в качестве стейблкоина. В пользу владения им говорит целый ряд важнейших характеристик, среди которых приоритетными являются безопасность пользователей и соответствие нормативным и общественным стандартам.

Как мы уже говорили, BUSD – один из немногих стейблкоинов в мире, обеспеченных реальными деньгами. Согласно текущему отчету о резервах от Paxos, совокупная рыночная капитализация BUSD на 100% обеспечена денежными средствами и их эквивалентами.

Maker DAO (DAI)

Maker DAO (DAI)

MakerDAO — это проект Ethereum (ETH), запущенный в декабре 2017 года Руне Кристенсен. Он сосредоточен на создании DAI, обеспеченной криптовалютой стабильной монеты, привязанной к доллару США. Экосистема MakerDAO не управляется группой разработчиков или одним лицом, а использует токен управления MKR для проектных предложений и решений. Эта модель управления известна как DAO ( децентрализованная автономная организация ).

Пользователи получают доступ к MakerDAO через приложение Oasis DApp. Здесь они могут создавать залоговые ссуды, принимать участие в управлении и управлять своими существующими хранилищами Maker. Эти взаимодействия основаны на смарт-контрактах и теории игр, что позволяет DAI поддерживать относительно стабильную стоимость. DAI можно использовать так же, как и стейблкоины, обеспеченные фиатом, и они обеспечивают те же преимущества.

Что такое ДАИ?

DAI — это стейблкоин MakerDAO, привязанный к доллару США, и входит в число крупнейших стейблкоинов и криптовалют по рыночной капитализации. Токен ERC-20 имеет неограниченный запас, пока пользователи продолжают предоставлять залог для создания большего количества DAI.

MakerDAO использует криптообеспечение для поддержания своей привязки, а не хранилища фиатных резервов. Может показаться немного странным, как криптовалюта, известная своей волатильностью , может обеспечить поддержку стабильной монеты. Проще говоря, криптовалюта, которую пользователь вносит для создания DAI, имеет гораздо более высокую ценность, чем стабильная монета, которую он получает. Это дает дополнительное пространство для движения цены вниз в криптообеспечении.

Как и любой другой стейблкоин, DAI имеет несколько преимуществ при использовании:

1. Больше подходит для расходов, требующих стабильности. Розничные продавцы и частные лица не всегда хотят расплачиваться криптовалютами, стоимость которых может измениться в одночасье.

2. DAI использует все преимущества блокчейна. Стейблкоины можно переводить по всему миру без банковского счета. Они также невероятно безопасны при правильном хранении.

3. Вы можете использовать его для фиксации прибыли или убытков и хеджирования рисков. DAI компенсирует часть общего риска вашего портфеля и является полезным способом входа или выхода из позиций, не выходя из сети.

Как работает криптозалог?

Залог — это распространенное понятие в традиционных финансах, с которым вы, вероятно, сталкивались раньше. При получении кредита вам необходимо предоставить что-то ценное в качестве залога. Это используется для покрытия кредита, если вы не можете погасить его.

Физическое и фиатное обеспечение

Хорошим примером является ломбард. Вы можете сдать ювелирные изделия (залог) в обмен на кредит наличными. Затем вы можете либо вернуть кредит плюс комиссию за возврат вашего залога, либо позволить ломбарду сохранить залог и возместить свои убытки. Залог действует как страховочная сетка, и та же концепция применима к ипотеке и автокредитованию. В этих случаях залогом выступает товар (имущество или автомобиль).

Пользователь передает свои деньги (залог) и получает взамен токены. Они могут вернуть эти токены эмитенту, если захотят, но у эмитента останутся деньги, если они этого не сделают. Этот механизм позволяет осуществлять арбитраж , который удерживает стейблкоин привязанным.

Криптовалютное обеспечение

Криптовалютные стейблкоины, такие как DAI, принимают криптовалюту в качестве залога, а не фиат. Эти средства управляются смарт-контрактом с правилами: выпустить X токенов стейблкоина на Y сумму депозита ETH. Вернуть Z суммы ETH, когда будет возвращено X суммы стейблкоина. Точная сумма необходимого залога зависит от проекта, выпускающего токен. Этот коэффициент будет зависеть главным образом от волатильности и риска залогового актива.

Что такое избыточное обеспечение DAI?

Стабильные активы с относительно низким уровнем риска, такие как бумажные деньги, драгоценные металлы и недвижимость, обычно являются фаворитами в качестве залога. Как мы уже упоминали, использование криптовалюты в качестве залога более рискованно для кредиторов, поскольку ее цена может сильно меняться. Представьте себе проект, который запрашивает 400 долларов ETH в качестве залога за 400 токенов, привязанных к доллару США.

Если цена ETH внезапно упадет, залог кредитора не покроет выданный кредит. Ответ здесь заключается в чрезмерном обеспечении: вместо этого кредитор запрашивает 600 долларов США в ETH при предоставлении взаймы 400 токенов своей стабильной монеты в долларах США.

Что такое обеспеченные долговые позиции (CDP)?

MakerDAO годами использовала избыточное обеспечение для поддержания достаточно надежной привязки. Поскольку смарт-контракты контролируют процесс генерации DAI, он работает эффективно и без вмешательства человека. Когда вы хотите одолжить стейблкоин DAI, вы блокируете криптовалюту в смарт-контракте CDP. Этот CDP установит коэффициент ликвидации, например, 1,5x, что означает, что вам нужно будет предоставить 150 долларов США в ETH за 100 долларов США в DAI. Пользователь может добавить больше, если хочет, и снизить риск. Если сумма залога упадет ниже 150% (1,5x), они будут платить штраф. В конце концов, пользователь рискует быть ликвидированным , если он не сможет погасить свой DAI с добавленной процентной ставкой ( плата за стабильность ).

Что такое хранилища Maker?

Maker Vaults — это место, где пользователи размещают свой залог и генерируют DAI. Это позволяет вам одновременно использовать несколько разных криптовалют в качестве залога. Maker Vault также записывает DAI, как только пользователь возвращает его. Процесс выглядит следующим образом:

1. Вы вносите поддерживаемые криптовалюты в протокол Maker.

2. Депозит открывает позицию Maker Vault.

3. Вы можете вывести Dai в зависимости от суммы вашего залога. Вам также необходимо будет оплатить сбор за стабильность.

4. Чтобы вернуть залог в криптовалюте, погасите снятый DAI.

Вы можете создавать или возвращать Dai, а также добавлять или снимать залог в любое время. Однако вы должны поддерживать коэффициент ликвидации, указанный в Хранилище. Если вы упадете ниже этого коэффициента, Хранилище ликвидирует ваш залог.

Как значение DAI остается стабильным?

Помимо снижения риска для MakerDAO как кредитора, механизм CDP помогает привязать DAI к доллару США. MakerDAO также может проголосовать за изменение платы за стабильность и ставки сбережений DAI (проценты, выплачиваемые стейкерам в смарт-контракте ставки сбережений DAI), чтобы манипулировать спросом и предложением на DAI. Эти три инструмента работают вместе, чтобы поддерживать привязку DAI к 1 доллару. Давайте посмотрим, как именно это происходит:

1. Когда DAI падает ниже уровня привязки, система делает привлекательным для пользователей возможность погасить свои долги, получить залог и сжечь свой DAI. Этого можно добиться за счет повышения комиссии за стабильность, что делает заимствование более дорогим. DAO также может увеличить норму сбережений DAI, увеличивая спрос на инвестиции в токен.

2. Когда DAI выше своей привязки, происходит обратное. DAO создает стимулы для создания DAI, если комиссия за стабильность снижена. Это создает новый DAI и увеличивает общее предложение, снижая цену. MakerDAO также может снизить спрос на DAI, уменьшив норму сбережений DAI, что означает, что инвесторы ищут другие места для получения процентов.

Варианты использования DAI

Как уже упоминалось, DAI используется, как и любой другой стейблкоин, и имеет те же преимущества. Вам даже не нужно генерировать его самостоятельно, и вы можете приобрести DAI на крипторынке, например, на Binance. У DAI также есть несколько уникальных вариантов использования:

1. Кредитное плечо.Представьте, что у вас есть 1000 долларов ETH, и вы думаете, что цена будет расти. Однако в настоящее время у вас нет дополнительных средств для покупки ETH. Вы можете использовать свой ETH в качестве залога, генерировать DAI, а затем использовать его для покупки большего количества ETH. Если цена ETH растет, и вы хотите обналичить ее, вы можете продать часть ее за токены DAI и получить залог.

2. Ставка сбережений DAI.Вы можете получать проценты, внося DAI в смарт-контракт «Ставка сбережений DAI». Эта ставка меняется, поскольку DAO пытается контролировать цену DAI.

Как доминирующая стабильная монета с крипто-обеспечением, DAI доказала свою эффективность. Система снижает волатильность криптографии без обеспечения фиатными деньгами, что является настоящим достижением. Вы также не должны забывать о его важности в истории DAO. Это одна из старейших и крупнейших DAO, проложившая путь многим другим.

Terra USD (UST)

Terra USD (UST)

TerraUSD (или UST) – это децентрализованный, масштабируемый, алгоритмический стейблкоин, предлагающий широкий спектр функций. В частности, он известен своей преимущественно бесконечно масштабируемой денежно-кредитной политикой.

12 сентября 2020 года До Квон и Даниэль Шин основатели компании Terraform Labs выпустили стейблкоин UST на своем собственном блокчейне Terra. С момента дебюта TerraUSD на рынке, он имел невероятный успех, опередив конкурентов, таких как GUSD от Gemini и PAX от Paxos, вплоть до того, что вошел в топ 10 СМС проектов и в топ 5 стейблкоинов.

Как работает TerraUSD?

TerraUSD (UST) является алгоритмическим стейблкоином – это означает, что он регулирует свое предложение, используя алгоритм, чтобы переместить цену токена в направлении цели, а именно 1 доллара США. Нужно четко понимать, что такой стейбл коин не имеет фиатного обеспечения. Он поддерживает свою стоимость за счет алгоритма чеканки, который имеет механизм сеньоража. То есть:

Для его реализации были созданы 2 криптопула: для стейблкоинов (UST) и для токена управления Luna (технический токен блокчейна Terra). Холдеры должны сжигать монеты из первого, чтобы получить вторую, и наоборот. Чтобы стимулировать их поддерживать равновесие, разработчиками внедрена система наград.

А именно: холдер получает прибыль за счет разницы курсов:

1. Если цена стабильной монеты поднимается выше $1, значит предложение по отношению к спросу занижено. Холдерам становится выгодно выпускать новые UST и для этого им нужно уничтожать Luna. Количество стабильных монет будет расти до тех пор, пока курс не достигнет $1, и не установится равновесие между спросом и предложением. Это приведет к сокращению количества Luna и, как следствие, повышению ее цены.

2. При обратной ситуации курс TerraUSD может упасть ниже $1. Значит, коинов слишком много, а спрос недостаточный. Тогда холдерам становится выгодно уничтожать стейблкоины, чтобы генерировать Luna. Так образуется дефицит предложения, а цена поднимается до $1.

TerraUSD также позволяет связывать и включать экосистемы блокчейнов, используя протокол моста, известный как Dropship. Dropship позволяет интегрировать TerraUSD в платформы DeFi и DEX, а также перемещать его между блокчейнами. Этот протокол помогает сохранить масштабируемость. Кроме того, это гарантирует стабильную стоимость UST, поскольку спрос и предложение LUNA определяют стоимость TerraUSD.

Такой подход до недавнего времени имел огромный успех, но произошедшая не так давно атака на данный стейблкоин показал его уязвимость.

Что же произошло, и как удалось расшатать, казалось бы, надежный алгоритм?

В начале мая 2022 года стейбл коин начал терять свою привязку к доллару. Ниже пошагово описана одна из самых масштабных и скоординированных атак в криптовалютной индустрии.

1. Некий кит (крупный игрок/фонд) накопил, по некоторым данным 75 000 биткоинов и 1 млрд. UST.

2. Далее кит совершает давление продавца, открывая позиция на продажу против токена LUNA и вместе с этим продает 75 к BTC по рыночной цене, спровацировав панику, повышенную волатильность и падение цены на оба актива.

3. Параллельно с этим была совершена продажа 350 млн. UST. В этот момент была первая потеря привязки курса. Курс UST опустился до 0,91 USD.

4. Чтобы не дать стейблкоину быстро восстановиться и превратить это проскальзывание в полноценное падение, остальные UST также начали продаваться на разных биржах. В основном на Binance, как самой крупной.

5. Из-за особенностей архитектуры протокола Terra (о которой мы писали выше, объясняя сеньораж), образовалась гиперинфляция LUNA (безконтрольное увеличение эмиссии) в связи с чем уже цена токена начала также усиленно падать.

6. Параллельно в социальных сетях целенаправленно распространялись негативные слухи, что еще больше усугубило ситуацию, начались паника и страх на рынке, что запустило лавинообразно фиксации активов у холдеров.

7. Подорвавшее доверие инвесторов к UST вызвало также массовый вывод ликвидности с партнерских протоколов, таких как Anchor (протокол кредитования на Terra), что привело к повнорному падению цены на LUNA и UST.

8. Из-за огромного количества спам-транзакций с высоким порогом газа (комиссия сети) сеть Terra стала перегруженной и на некоторое время потеряла свою работоспособность.

9. Однако этого времени оказалось достаточно, чтобы случилось непоправимое. Из-за перегрузки сети заемщики не смогли вовремя погасить свои кредиты, либо внести маржу, что привело к массовым ликвидациям всех 100% залогов в протоколе Anchor.

10. Как итог, из-за всех этих событий LUNA погрузилась в так называемую «Спираль смерти» - ситуацию, когда актив падает бесконечно в связи с неконтролируемым повышением эмиссии.

Итоги атаки: стейблкоин UST потерял свою привязку к доллару и полностью себя дискредитировал. На 17 мая 2022 года его стоимость составляет 0,12 USD, а капитализация упала с 18 млрд. до 1,7 млрд. Стоимость токена LUNA с в среднем 80 долларов за токен упала до уровня 0,00018 доллара за монету.

Глобально можно говорить о том, что алгоритмические стейблкоины уже который раз доказывают свою несостоятельность. И требуется еще много работы для того чтобы можно было опираться на такие активы.

Заключение

Стейблкоины созданы как замена фиатной валюты. Они удобнее для совершения платежей в сфере децентрализованных финансов, а также облегчают ввод обычных денег в сферу криптовалютного инвестирования. Но при этом стабилизированные монеты сохраняют все свойства обычной криптовалюты. То есть у них есть плюсы обеих видов денег. Но нельзя забывать и о минусах. В материале ниже рассмотрим преимущества и недостатки стейблкоинов.

Достоинства

Основными преимуществами стейблкоинов являются нижеследующие.

1. Стабильная стоимость. Один коин всегда равен активу, к которому приравнен. Поэтому монеты можно использовать для оплаты товаров и услуг. То есть и продавец, и покупатель будут уверены в том, что первый получит, а второй перечислит ту сумму, что указана в прайс-листе.

2. Высокая скорость совершения операций. Быстрота перевода средств в стейблкоинах зависит от блокчейна, на котором работает проект. Но в любом случае при международных транзакциях она будет намного большей, чем с использованием традиционных инструментов.

3. Отсутствие государственного влияния. Стейблкоины не регулируются государством, поэтому центральные банки и правительства не могут влиять на количество монет в обращении.

4. Страхование рисков. С помощью стейблкоинов можно диверсифицировать риски потери капитала в случае, если он хранится в фиатной валюте какой-то страны с нестабильной экономикой.

5. Низкая волатильность. Курс стейблкоинов колеблется лишь в 4–5 знаке после запятой. Резких скачков, характерных для биткоина, эфира и других подобных монет, не наблюдается.

6. Благодаря перечисленным выше плюсам, стейблкоин делает криптовалютный рынок ближе к обычным инвесторам и крупным институциональным вкладчикам. То есть они получают возможность пользоваться деньгами в виде цифровых коинов так же удобно, как обычными долларами или евро.

Недостатки

1. Централизованное управление. За оборот стейблкоинов отвечает компания, которая принимает активы и хранит их в банке. Она же эмитирует монеты. Из-за централизации администрация компании может своими действиями влиять на развитие проекта, в том числе полностью прекращать его работу.

2. Инфляция. Так как стейблкоины привязаны к фиатной валюте, они также подтверждены инфляции. Чтобы избежать ее, рекомендуется диверсифицировать риски и хранить капитал в разных активах.

3. Обязательные проверки. Необходимо постоянно проводить проверки сохранности активов, чтобы пользователи были уверены в обеспеченности коинов. В противном случае их ценность упадет, как и курс на криптовалютной бирже.

Несмотря на некоторые недостатки, преимуществ у стейблкоинов намного больше. Поэтому на рынке появляются новые проекты, а старые не только не прекращают работу, но набирают капитализацию и увеличивают ежедневные торговые обороты.